贷款600万元也能入围 私人银行的下半场:告别“规模至上” 服务企业家等“价值经营”成突围密码

被认为是财富管理“皇冠明珠”的私人银行业务,凭借轻资本、高收益等优势正成为多家银行发力的重点领域。

记者注意到,当前国有大行在私行业务领域稳居第一梯队,呈现出“强者恒强”的态势。随着我国财富传承浪潮的来袭,服务企业家、打造专业财富顾问成为了各家银行竞争的“焦点”。

强者恒强:国有大行稳居第一梯队,总量、增速“齐头并进”

当前各家银行的私行“账本”如何?记者梳理了6家国有大行和12家全国性股份行的相关数据发现,就核心指标AUM(资产管理规模)而言,无论是总量还是增速,国有大行都位居前列,呈现出“强者恒强”的态势。

从披露了AUM数据的银行来看,截至2024年末,迈过3万亿元关口的银行有3家。其中,工行的私人银行AUM在2023年突破3万亿元后,去年末进一步攀升至3.47万亿元,稳居首位。紧随其后的是农行、中行,分别为3.15万亿元、3.14万亿元。

建行私人银行AUM为2.78万亿元,也是“2万亿元梯队”中的唯一一家银行。之后,平安银行、交通银行的私行AUM分别为1.97万亿元、1.30万亿元。兴业银行、民生银行、光大银行、浦发银行等股份行私行AUM在万亿元之内。

值得一提的是,“零售之王”招行近两年并未披露私行AUM数据,而该行在2022年末私行AUM已达到3.79万亿元,加上近年来客户数量持续增长且门槛在业内较高(1000万元),因此招行的私行AUM或仍将领跑同业。

除了总量,从私行AUM增速来看,排名前三的仍是国有大行,分别是农行、中行和工行。可以看到,农行近两年私行AUM增长迅猛,2023年增速约20%,2024年增速约19%,在公开的同业数据对比中均处于首位,也正因如此,该行的私行AUM在去年末一举迈过3万亿元门槛,且超越中行。

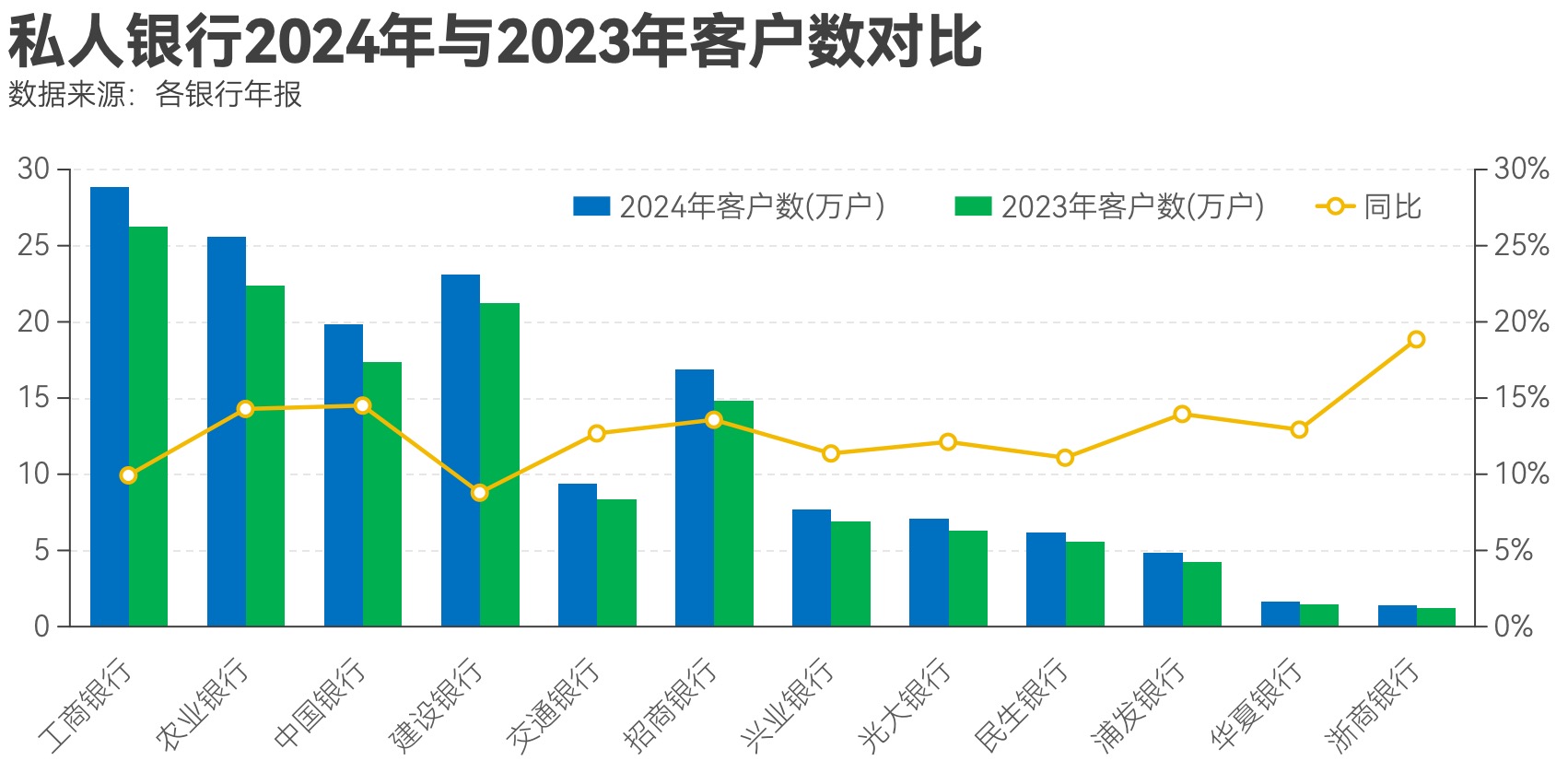

就客户数量而言,大行的客户基础依旧十分牢固。工行、农行、建行3家大行的私行客户数量在去年末均超过20万户,工行接近29万户,农行、建行分别约为26万户、23万户。紧随其后的中行,客户数量也接近20万户。这4家银行私行客户数量之和,在14家披露私行客户数的银行中占比接近6成。

此外,招行私行客户接近17万户,平安银行、交通银行接近10万户。兴业银行约7.7万户,较2023年末增加超过7800户,客户净增创近三年新高。

另一家大行邮储银行,尽管3.4万户的客户数量远不及其他大行及头部股份行,但其客户数量的增幅是最高的,达到27%。

记者注意到,尽管在整体规模、客户数量方面,大行均占据着明显的优势地位,但从户均AUM来看,股份行的表现更为亮眼。

从可计算的11家银行数据来看,平安银行私行户均AUM是唯一超过2000万元的,中行户均接近1600万元,排名第二,浦发银行、民生银行、浙商银行户均超过1300万元,而农行、建行、工行的私行户均AUM均为1200万元左右,排在末端。

门槛不一:贷款600万也可成为部分机构私行客户

私人银行客户门槛如何?记者采访并整理各家银行数据,发现大多数银行的门槛均为客户在该行月日均金融资产600万(含)及以上,如兴业银行、民生银行、华夏银行、平安银行、广发银行、浙商银行、渤海银行、恒丰银行等。

部分银行有所不同。如工商银行客户门槛略高,需月日均金融资产达到等值800万元人民币(含)以上或月日均金融资产达到等值600(含)~800万元,以及经该行认定符合条件的特别客户、邀约客户。招商银行需要月日均全折人民币总资产在1000万及以上的零售客户。

此外,记者了解到部分银行个人贷款若满足一定金额,也可以成为私人银行用户。如成为光大银行私人银行客户,除了需要月日均资产600万以上,满足在该行个人贷款的办理金额余额600万以上也可,“两个条件满足一个即可”。

整体来看,600万元的月日均金融资产是各家银行私人银行客户常见的门槛,但也不乏部分银行为了吸引潜在的私行客户,适度降低标准,将一些月日均金融资产低于600万元的客户提前纳入为体验客户。

以交通银行为例,其客服人员在电话里告诉记者,该行针对潜力客户适当放宽标准,而所谓“潜力客户”,需满足三条标准中的一条:一是过去三年在交通银行的净日均金融资产曾经达到过600万元以上的个人客户;二是在交通银行的净日均金融资产在400万元至600万元之间的客户;三是社会知名人士、对该行有重要贡献的客户,以及该行认定有发展成为私行达标客户潜力条件的客户。

另值得一提的是,很多银行还对私行客户采取了等级划分,且不同等级客户可以享受的服务档次也有所不同。

以建设银行私人银行为例,其将月日均金融资产满足500万元、600万元、1000万元、2000万元、5000万元门槛的客户分别划分为体验级、C1级、C2级、C3级和V级。建设银行将为这些私行客户提供涵盖体检服务、健康管理、出行服务等在内的服务体系。仅以其中的出行服务为例,所有级别的私行客户均可享受境内接送机服务,但如果是C3级和V级客户,还能额外享受城市包车和境外接送机服务。

服务企业家、打造专业财富顾问成为竞争“焦点”

银行机构纷纷发力私行业务的背后,是我国正迎来财富传承的浪潮。今年2月,胡润研究院发布的《2024胡润财富报告》显示,未来10年,预计将有20万亿元财富转移到下一代手中;20年内,这一数字将增至45万亿元;而30年内,财富传承总额将达到79万亿元。这一趋势不仅反映了中国家庭财富规模的变化,也展示了财富管理的重要性和未来发展的潜力。

正因如此,“财富传承”正成为私行服务的重点聚焦领域。记者梳理发现,在财富传承方面,家族信托和养老金融是布局重点。如工行联合工银瑞信在业内首推家族信托综合顾问的基金投顾方案,推出家庭服务信托综合顾问业务;农业银行强化养老金融与财富传承综合服务,帮助客户实现养老资金闭环运作,目前管理私行长辈客群资产规模达到1.2万亿元;招商银行丰富家族信托业务品种,深化股份信托、慈善信托等创新服务,助力客户创造社会价值;浦发银行建设“浦发企明星”服务平台,服务企业家客群。

此外,企业家是高净值家庭的主要构成群体,企业家服务也因此成为私行争相竞夺的关键领域。记者梳理发现,在企业家服务方面,四大行均有布局,股份行也在不断推出新服务。如工商银行自2021年起推出“企业家加油站”共享服务平台,把企业家客户“请进来”,以“资源共享”为核心为企业家综合赋能,并推出科创企业股权激励贷,全力打造“企业家伙伴银行”。建设银行深化私行客户分层分群精耕服务,推进企业家客群联动经营。平安银行私人银行此前在2020年还推出企业家专属服务平台“企望会”,为企业家群体提供一站式综合金融解决方案。

私行业务开展如火如荼,业内竞争也愈发激烈。有大行个金人士此前表示,大家都在“抢蛋糕”,私行业务不好做。

从前述《2024胡润财富报告》中的一组数据中或许也可以窥见一二。据该报告,截至2024年1月1日,中国拥有600万元人民币、1000万元人民币、1亿人民币、3000万美元资产的富裕家庭数量分别为512.8万户、206.6万户、13万户、8.6万户,较上年分别减少0.3%、0.8%、1.7%、2.3%。

尽管中国财富家庭的总财富依然庞大,600万元资产富裕家庭的总财富达到150万亿元,相当于全国GDP的1.2倍,但整体数量有所缩减,或将进一步加剧各家银行对于私行客户的争夺战。

在此背景下,未来私行业务应当如何布局以更好地应对挑战?

5月30日,苏商银行特约研究员薛洪言在接受《每日经济新闻》记者微信采访时表示,未来私行业务将围绕“深度服务、生态融合、长期价值”三大方向演进。一是需求端从单一资产配置向“人—家—企—社”综合服务延伸,例如针对创富一代的家族信托、企业接班规划,以及面向年轻客群的ESG投资等。二是服务模式从产品销售转向全生命周期陪伴,资源整合从内部协同扩展到跨界合作,头部银行加速与券商、保险、律所等机构联动,构建涵盖税务规划、慈善信托的一站式解决方案。三是竞争策略上,从“规模竞争”转向“价值竞争”,客户洞察深度、科技应用能力及生态资源整合效率成为竞争的胜负手。长期来看,私行业务需重塑考核机制,从规模导向转为客户资产健康度指标,才能真正实现从“规模竞争”到“价值经营”的转型。

(文章来源:每日经济新闻)

文章评论

贷款600万元也能入围 私人银行的下半场:告别“规模至上” 服务企业家等“价值经营”成突围密码...

被认为是财富管理“皇冠明珠”的私人银行业务,凭借轻资本、高收益等优势正成为多家银行发力的重点领域。记者注意到,当前国有大行在私行业务领域稳居第一梯队,呈现出“强者恒强”的态...

贷款600万元也能入围 私人银行的下半场:告别“规模至上” 服务企业家等“价值经营”成突围密码...