兴证策略:资金共识下 两条主线交相辉映

一、资金共识继续聚焦两条主线

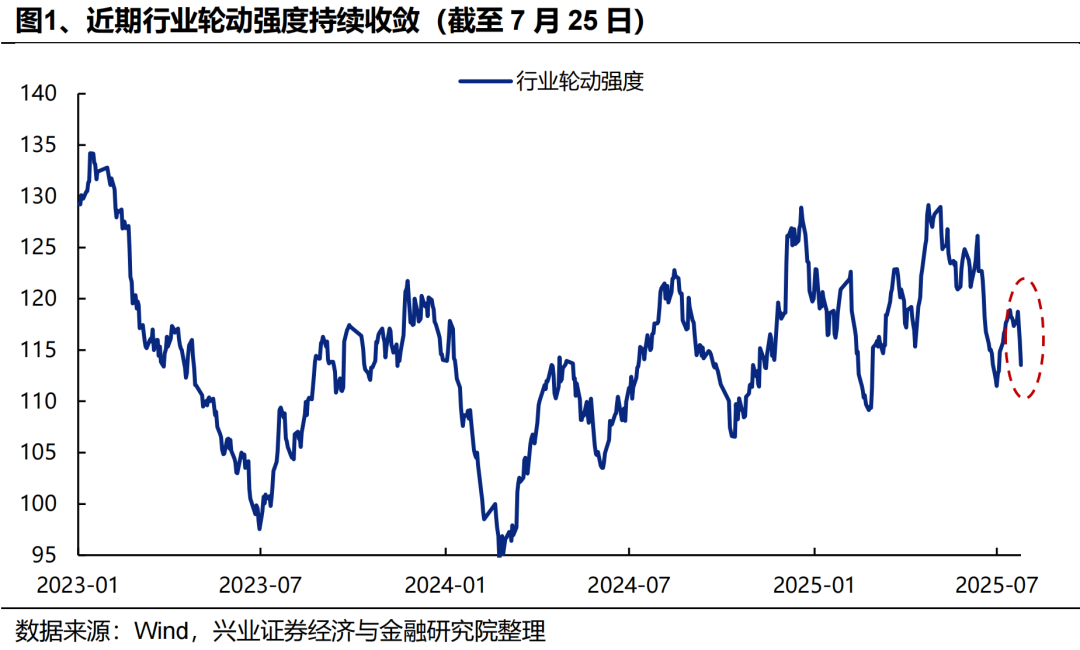

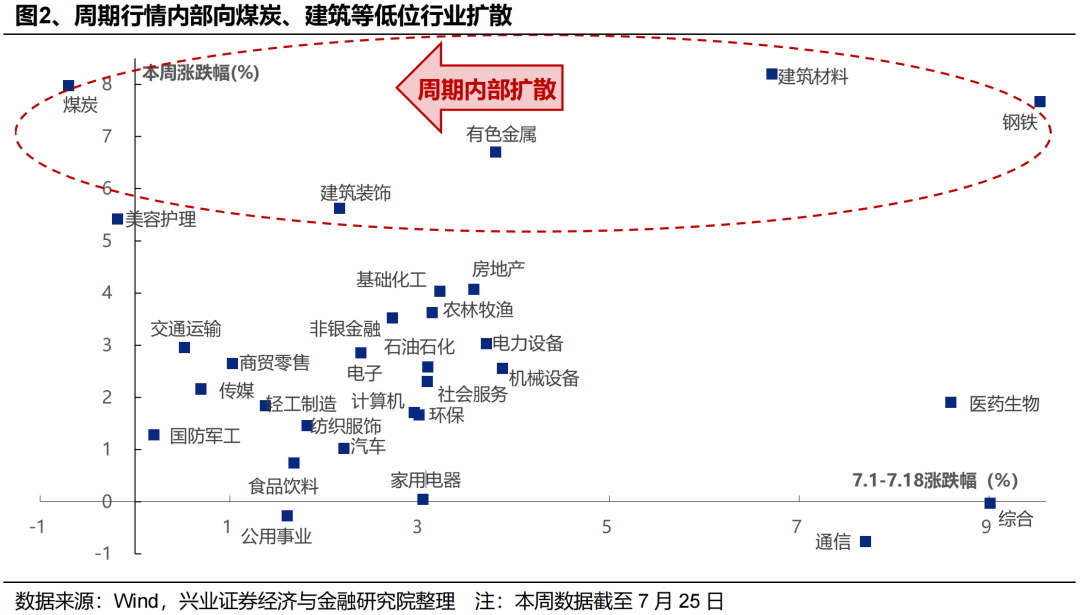

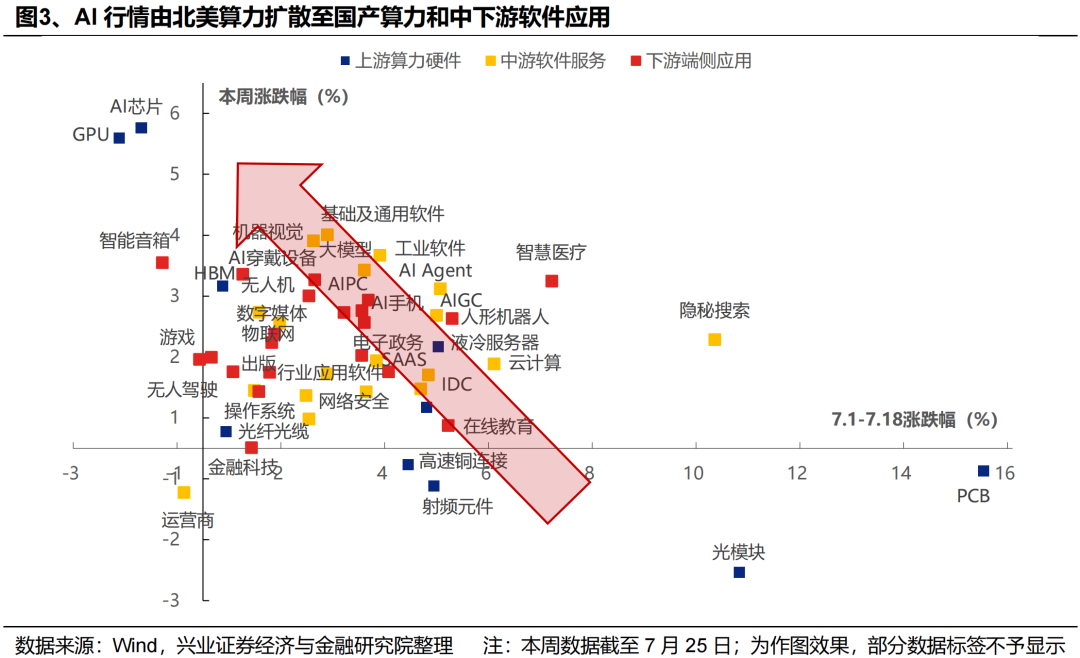

本周,市场对雅下水电站重大工程开工、“反内卷”等政策积极响应,上证指数续创新高。结构上,共识依然集中在“低估值周期修复”与“科技成长产业趋势”两条主线,行业轮动强度继续收敛,但上周我们所提示的轮动和扩散正在演绎:周期行情内部正在向煤炭、建筑等低位行业扩散,AI内部也由北美算力轮动至国产算力和中下游软件应用。

这种板块轮动与行情扩散的背后,反映的是市场风险偏好提升后,各类资金正在主线内部积极寻找和挖掘尚未被充分定价的细分领域。事实上,从我们跟踪的各类资金来看,在宏观政策呵护、市场赚钱效应吸引下,近期我们已看到明确的增量资金入市,且各类资金对主线已经达成了较为一致的共识:

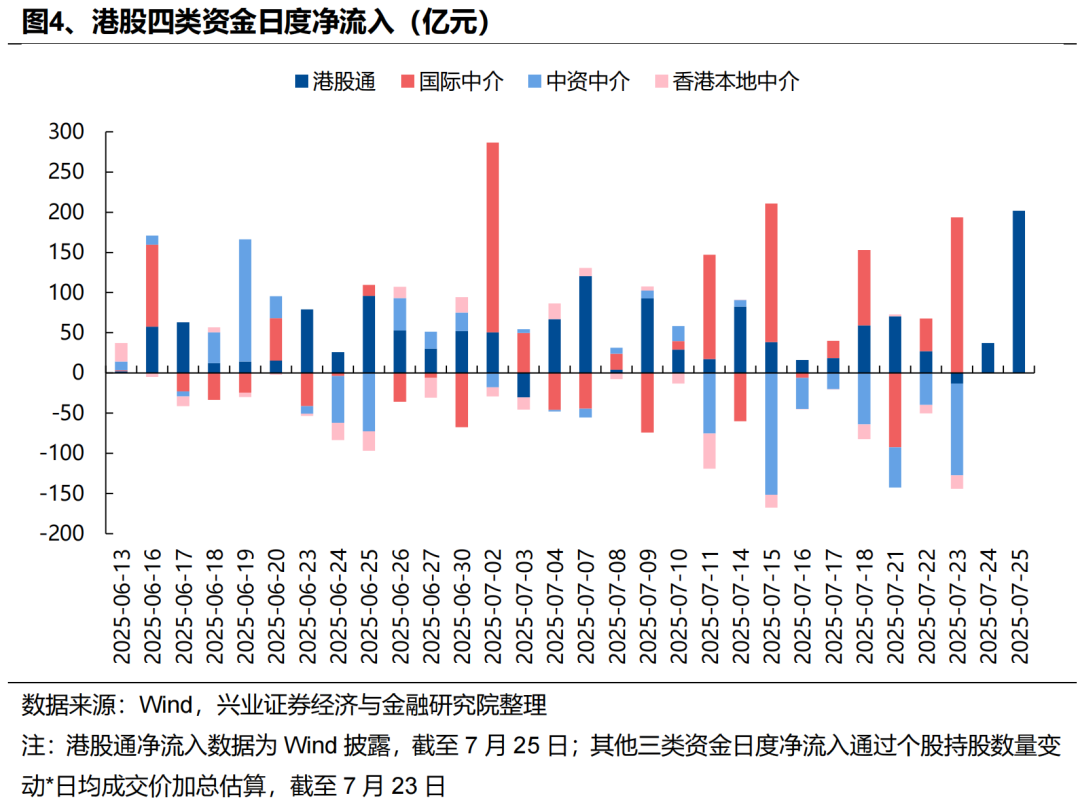

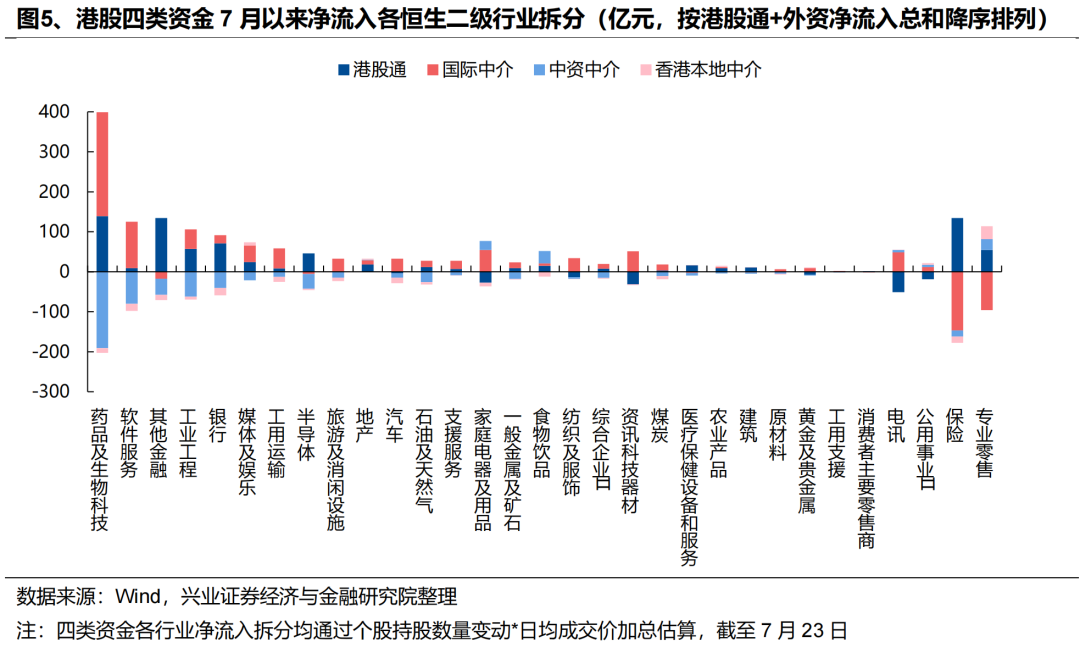

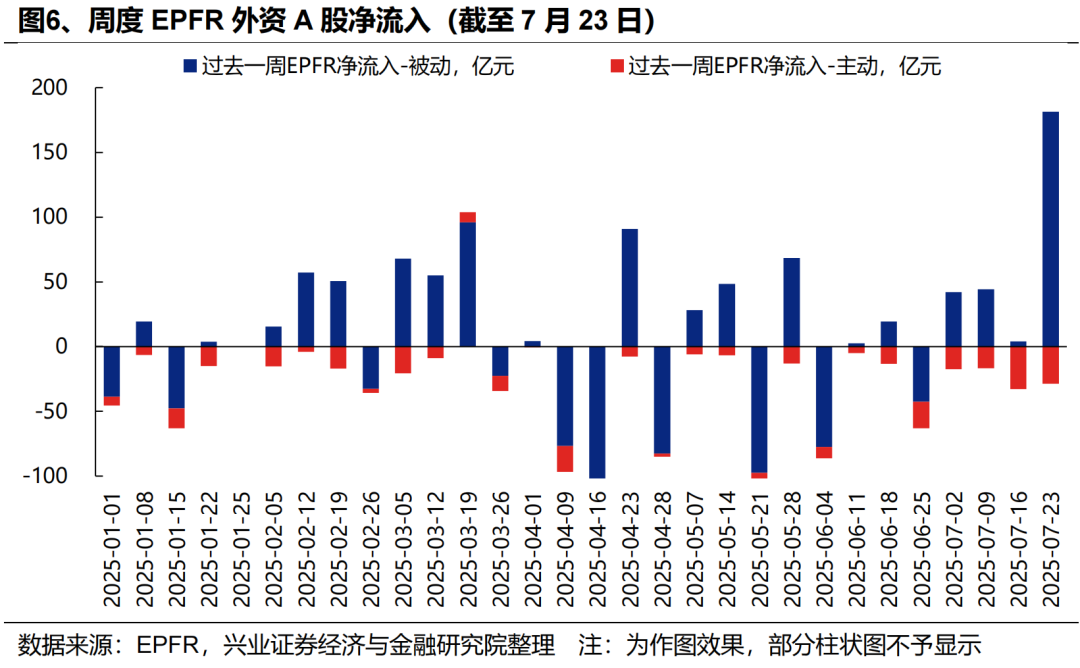

外资:近期外资流入港股意愿持续升温,积极配置医药、互联网、周期等板块,同时被动外资已在大幅回补A股仓位。一方面,7月以来外资流入港股意愿持续提升,据我们测算,7月以来(截至7月23日)国际中介净流入港股超644亿元,同期港股通净流入649亿元,外资流入规模已与南下资金相当。结构上,外资主要流入医药、软件服务、媒体娱乐、资讯科技器材、电讯等科技板块,同时“反内卷”政策驱动下,外资对工业工程(主要是宁德时代)、汽车、金属、煤炭等行业的关注度也在升温。另一方面,7月以来被动外资逐渐回补A股仓位,7/17-7/23更是净流入超180亿元,创去年10/11以来周度新高。

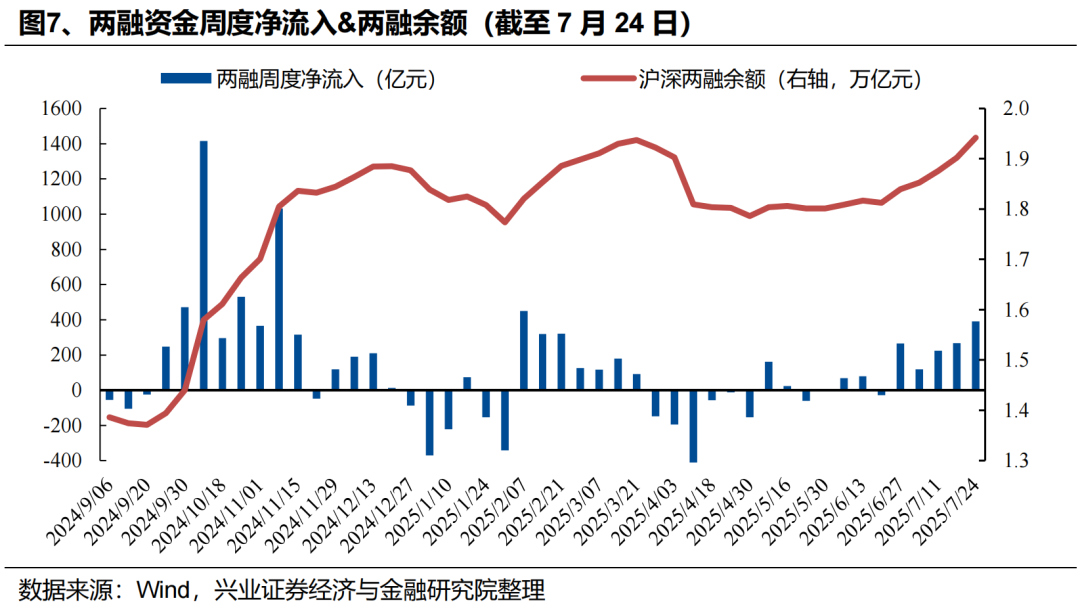

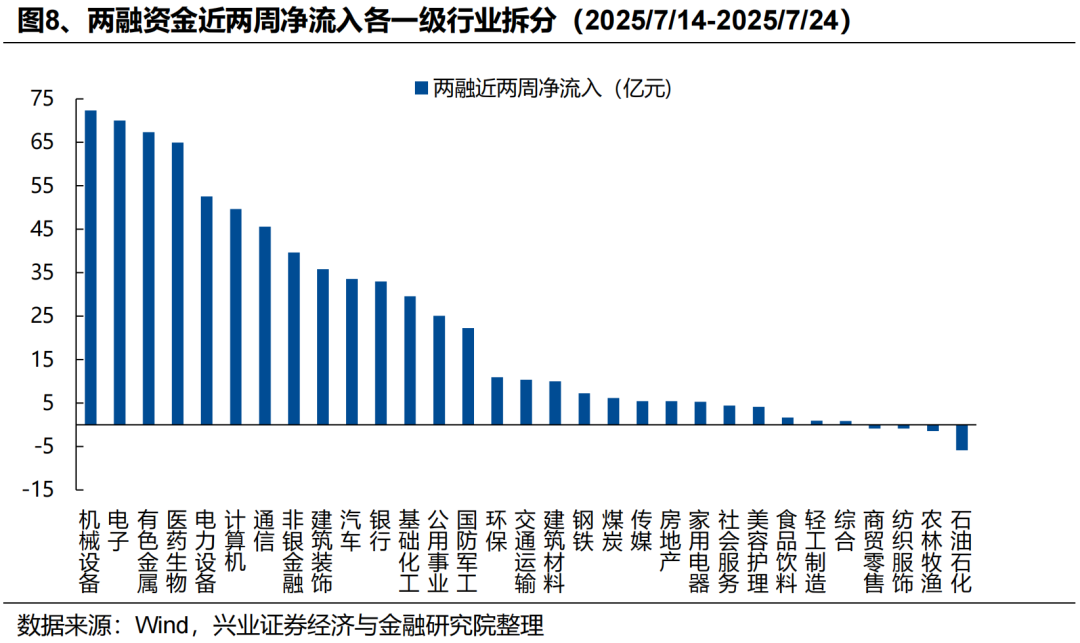

两融:连续五周流入超百亿,流入科技成长为主,积极参与周期行情。两融资金是本轮市场突破的重要助推力量,6月下旬以来已连续五周流入超百亿,当前沪深两融余额自今年3月以来再次突破1.9万亿。结构上,科技成长依然是两融资金的偏好方向,近两周净流入机械、电子、医药、新能源、计算机、通信较多,同时也在积极参与周期行情,净流入有色、建筑、化工较多。

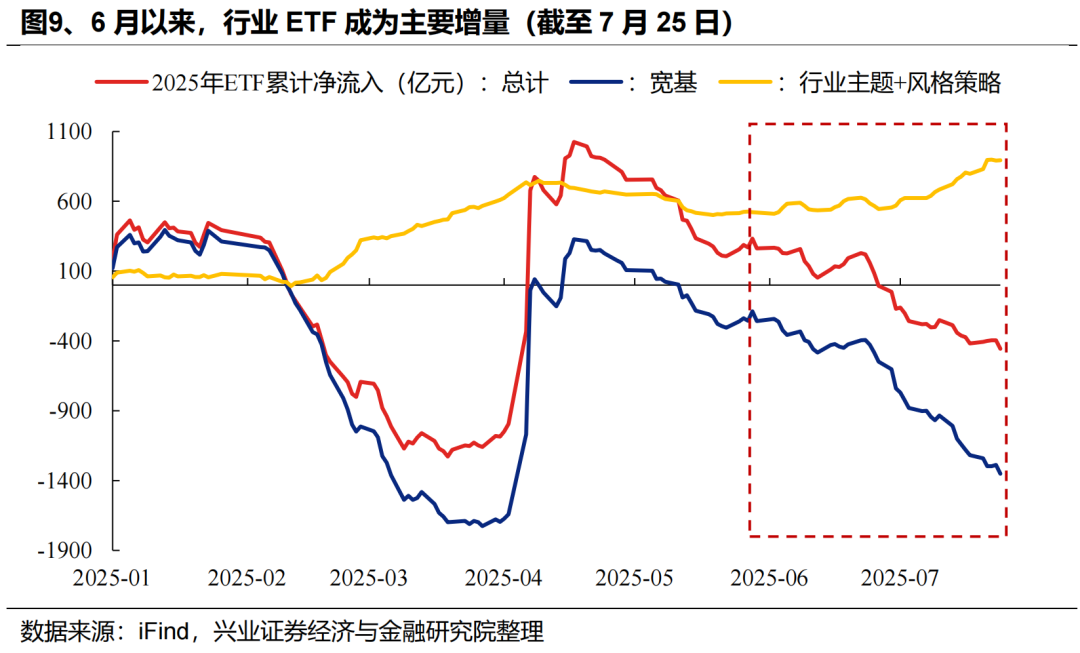

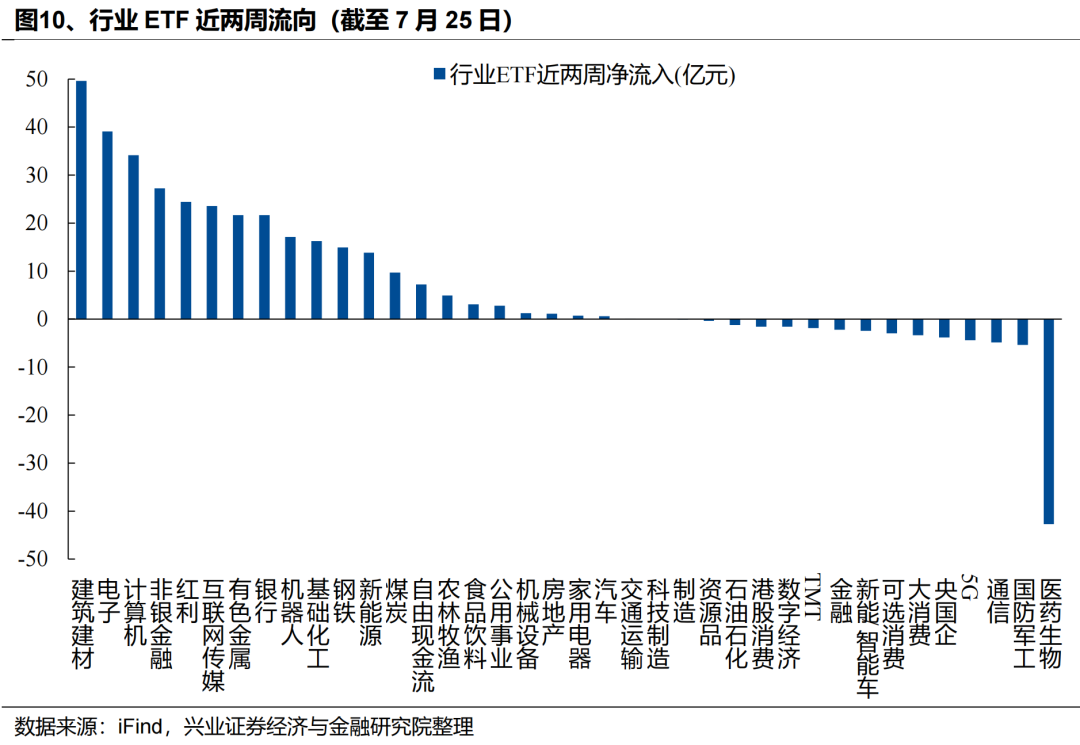

ETF:行业ETF成为近期主要增量,流入周期+科技成长+金融。4月中旬以来,随着市场逐步回暖,作为逆向资金的宽基ETF持续流出,6月以来净流出速度进一步加快,而行业主题ETF作为把握结构性机会的重要工具,逐步受到市场关注,6月以来流入近400亿元,成为近期ETF的主要增量。结构上,近两周主要流入周期+科技成长+金融,包括建筑建材、有色、化工、钢铁、煤炭等周期行业,电子、计算机、传媒、机器人、新能源等科技成长行业,以及非银、银行等金融行业。

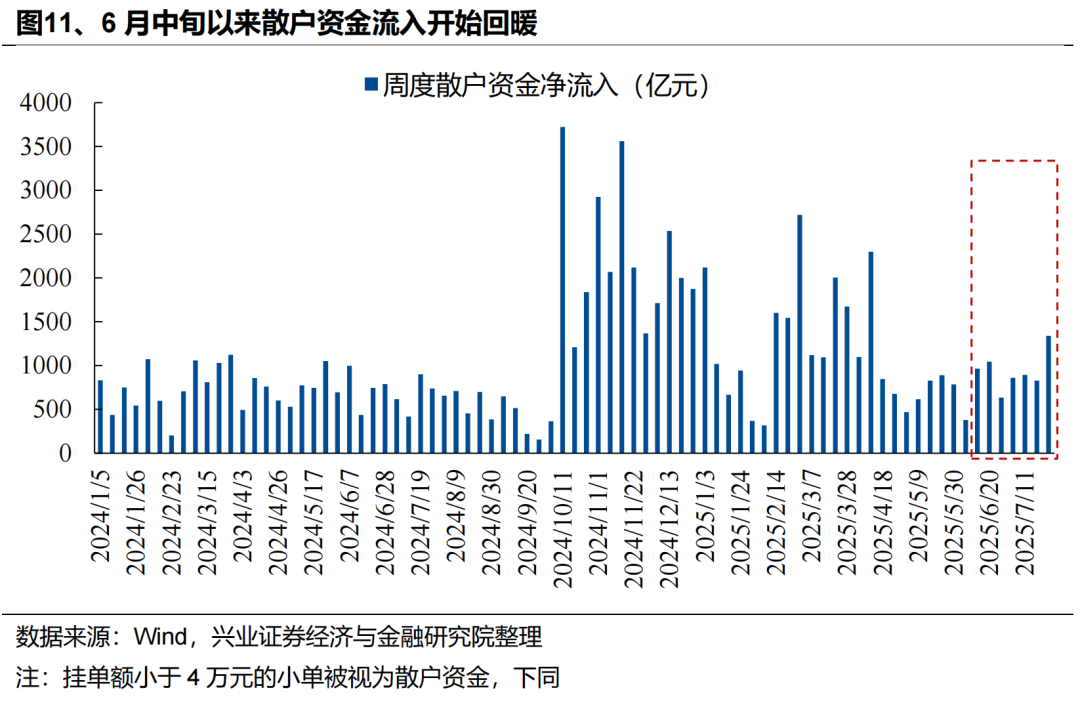

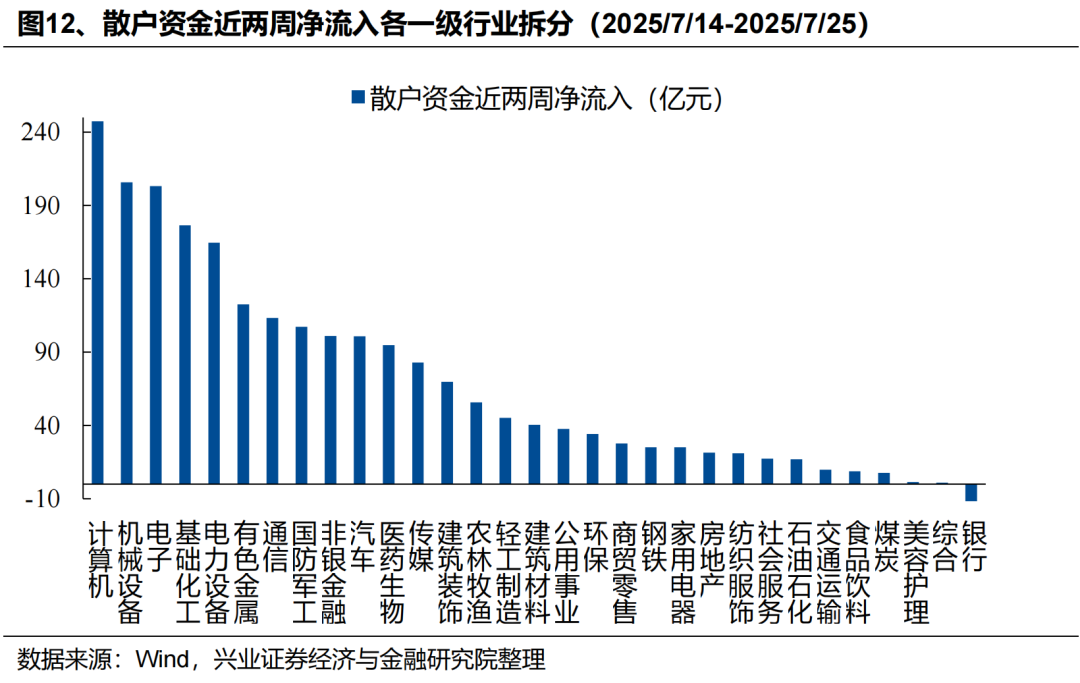

散户:6月中旬以来散户资金流入开始回暖,本周入市意愿进一步提升,同样青睐科技成长+周期。6月中旬以来,以小单表征的散户资金周均净流入937亿元,远高于4月下旬至6月上旬的周度均值662亿元,本周进一步提升至1337亿元,表明风险偏好抬升、赚钱效应吸引下,散户资金入市意愿进一步回暖。结构上,科技成长+周期同样是散户资金的显著共识,近两周主要流入TMT、机械、新能源、军工等成长行业,以及化工、有色、建筑建材等周期行业。

梳理来看,与近期市场表现较为一致,“科技成长+周期”已经成为各类资金的显著共识。不过,虽然近期经历了一轮主线的聚焦,但当前多数板块拥挤度仍处于合理位置,内部尚有细分方向可以挖掘。

因此,随着“科技成长+周期”两条主线已在持续凝聚市场共识、跑出赚钱效应,同时部分细分方向拥挤度还不高的背景下,各类资金或仍将在内部积极挖掘细分机会。通过股价位置、配置逻辑,把握两条主线的轮动和扩散,仍将是后续的主要应对思路。

二、如何把握科技成长与周期主线的轮动和扩散?

(一)资源品:“反内卷”已上升至主线高度,三维度把握长期配置逻辑

我们最早在6月29日的报告《新高之后,7月重点关注哪些方向?》中基于“旺季+涨价”的逻辑首推资源品,并在7月“反内卷”以来反复强调资源品的投资机会,至今已演绎成一轮轰轰烈烈的投资主线。

本轮资源品行情持续偏强的原因,一方面是政策对于“反内卷”的决心正在超出此前的市场预期,供给侧收缩预期进一步加强;另一方面雅下项目开工也增加了需求侧的逻辑。

一方面,政策对于“反内卷”的决心不宜低估。此前市场预期本轮“反内卷”主要以行业自律为主,但可以看到近期国家层面已在出台各类政策,自上而下推动“反内卷”实施。7月以来,不仅有光伏、水泥、钢铁、焦炭等行业已经开始有减产、提价等实质性动作,7月18日工信部“钢铁、有色、石化、建材等十大重点行业稳增长工作方案即将出台”、7月22日国家能源局下场整治煤炭超产、7月24日发改委和市场监管总局就《价格法修正草案》公开征求意见,正在表明国家对于本轮“反内卷”的决心,资源品供给侧收缩的预期进一步强化。作为本轮最重要的政策主线之一,7月政治局会议有望对此作进一步部署。

另一方面,雅下重大工程开工正在提振资源品需求侧预期。雅下水电站作为工程体量大、周期长、影响远的世纪工程,将带动各类配套基础设施建设投入、提振实物工作量,资源品需求侧长期弹性进一步释放。

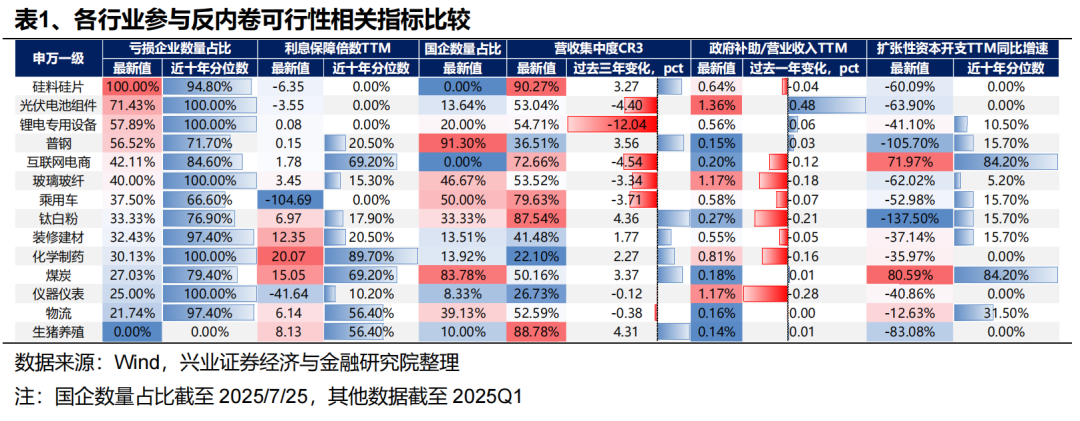

因此,随着政策主线地位提升、叠加当前市场已进行了一轮主线内部的扩散,各个细分方向已经有了较为充分的定价,当前对于“反内卷”主线的配置或将转向长期逻辑。我们从参与反内卷的迫切性(亏损企业数量占比&利息保障倍数)、反内卷执行的持续性(集中度变化趋势&国有企业数量占比),以及产能去化的阻力(政府补助力度变化趋势&扩张性资本开支强度)等三个维度分析哪些行业具备更好的反内卷基础(详见反内卷:三个维度行业机会比较)。

在反内卷涉及的重点行业中,新能源链(硅料硅片、光伏电池组件、锂电专用设备)、普钢、玻璃玻纤、钛白粉当前企业盈利状况和资本开支均处在历史低位,参与反内卷意愿较强,后续有望看到行业做出积极变化。其中,钢铁板块国企占比较高、去产能阻力较小,后续如有进一步的政策下达,或是反内卷实施较为顺畅的行业之一。

(二)军工:前期较高的拥挤度已在消化,高胜率窗口下有望继续反映阅兵催化+ “五年计划”、全球军贸市场打开长逻辑

6月以来,我们基于国内“五年计划”+全球军贸市场打开等长期逻辑持续提示本轮军工的修复,市场加速定价这一预期后,军工板块拥挤度也升至较高水平。

经历7月以来的情绪消化之后,当前军工板块拥挤度已回落至中等水平,是成长主线中位置合适、值得配置的细分领域,在7-8月的高胜率窗口下有望继续反映阅兵催化+ “五年计划”、全球军贸市场打开长逻辑。

一方面,对内“五年计划”交界节点叠加对外全球竞争力提升,军工行业新一轮订单释放的预期正在增强,是本轮军工基本面持续改善的长期逻辑支撑:

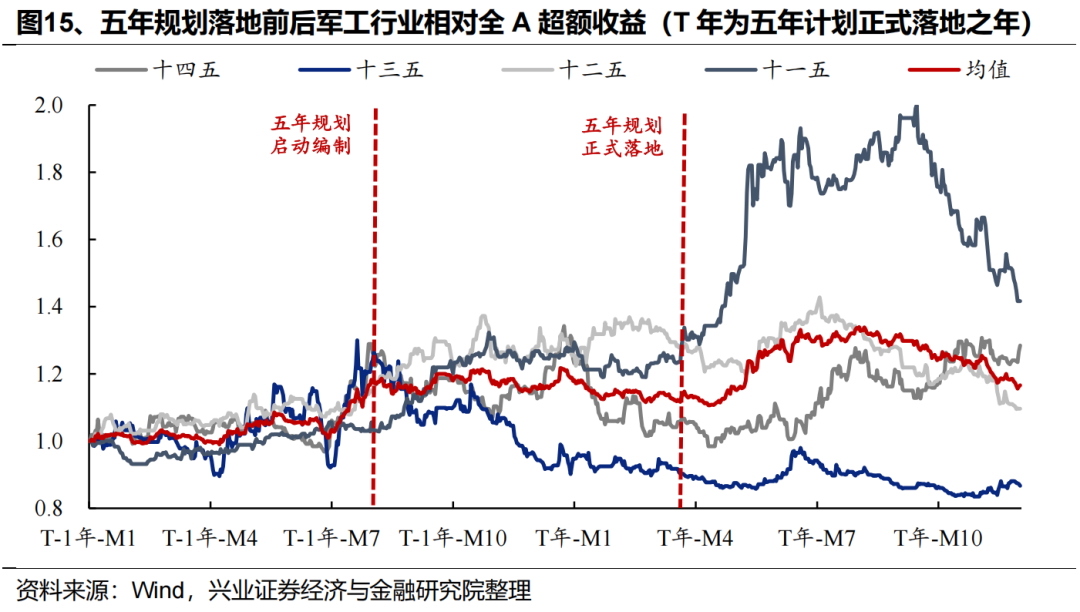

对内,军工作为强计划性行业,五年规划对于行业景气和市场预期有着重要影响。参考历史经验,从五年规划启动编制,到正式落地的第一年,军工行业的超额收益通常较为明显。今年作为“十四五”收官之年,同时是“十五五”筹备之年,随着军队建设“十四五”规划执行已进入能力集成交付关键期、叠加 “十五五”规划编制推进、落地,行业未来三到五年的发展指引将逐渐清晰,前期积压的下游需求有望迎来大幅释放。随着新一轮订单周期开启,有望推动行业整体景气复苏。

对外,当前世界面临百年未有之大变局,全球军备竞赛拉开帷幕。随着我国武器在世界持续展现强大竞争力,中国在国际军贸中的市场空间有望进一步打开。2月以来,特朗普政府关税战升级,印巴、中东等全球地缘政治紧张局势加剧,各国政府均在提高对国家安全的重视程度,全球军备竞赛序幕正在拉开。随着去年末我国六代机亮相、3月我国军舰绕澳大利亚环行展示,到二季度的台海联合演练、歼10CE在印巴冲突中大放光彩,中国武器持续展现全球竞争力。地缘冲突背景下国家安全牵引长期军贸需求,中国在国际军贸中的市场空间有望进一步打开。

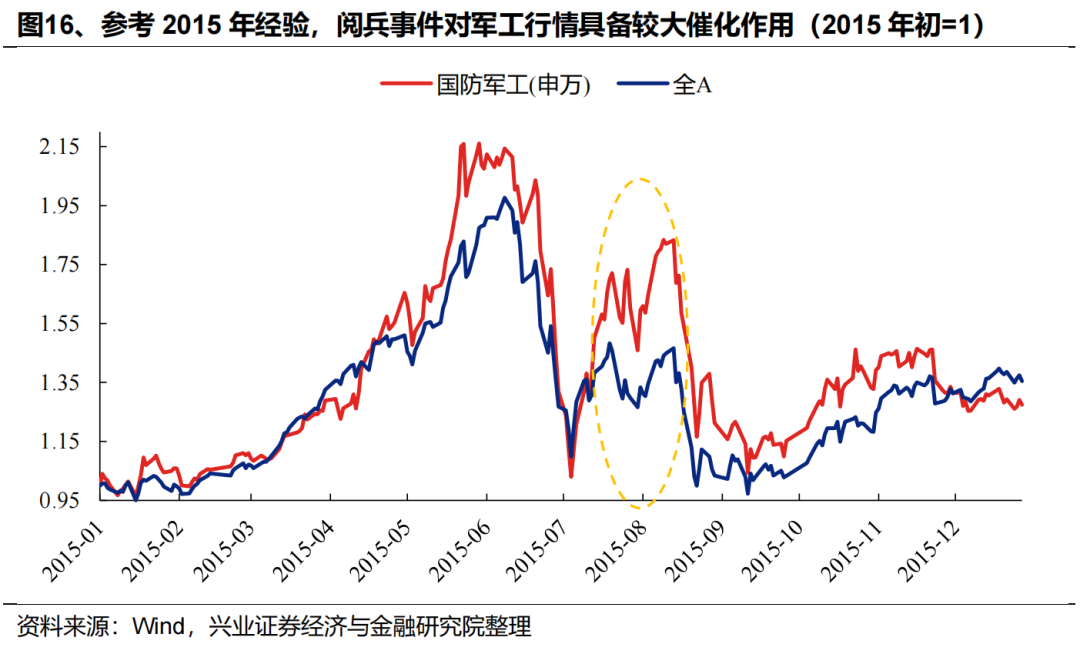

另一方面,参考历史经验,阅兵等事件将对军工行情构成重要催化。阅兵作为展示国家军事实力的重要时刻,是推动军工板块上涨的重要催化剂。回顾2015年9月3日的世界反法西斯战争胜利70周年大阅兵,7月9日起军工板块行情就开始反映阅兵事件的预期,至8月17日区间收益为78%,相对全A超额收益45%。未来一段时间,军工板块或处于事件催化的上涨预期之中。

(三)AI:重视向国产算力和中下游应用的扩散机会

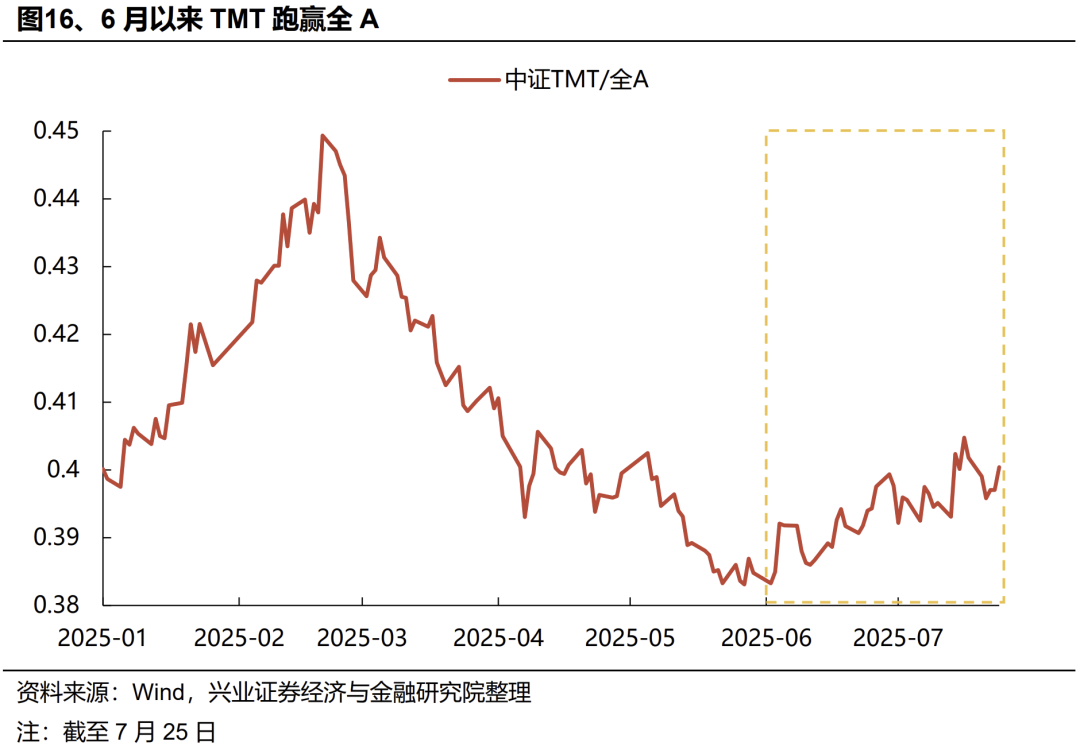

6月以来,我们率先基于股价位置、产业趋势、日历效应等维度,反复提示AI板块的修复机会(详见6.2快速轮动的市场中,6月关注什么方向?、6.8抓住6月科技的修复窗口、6.15地缘风险是否会影响科技的修复逻辑?),演绎至今已成为市场上一条清晰的主线。

但我们观察到,尽管6月以来AI板块整体修复,但内部却出现两个明显的分化。一方面,以PCB、光模块为代表的上游算力硬件开始跑赢中游软件服务&下游端侧应用;另一方面,上游算力硬件内部,以光模块、PCB为代表的北美算力链大幅跑赢国产算力链。

不过,从滚动收益差、成交占比等指标来看,板块整体尚未来到过热区间:

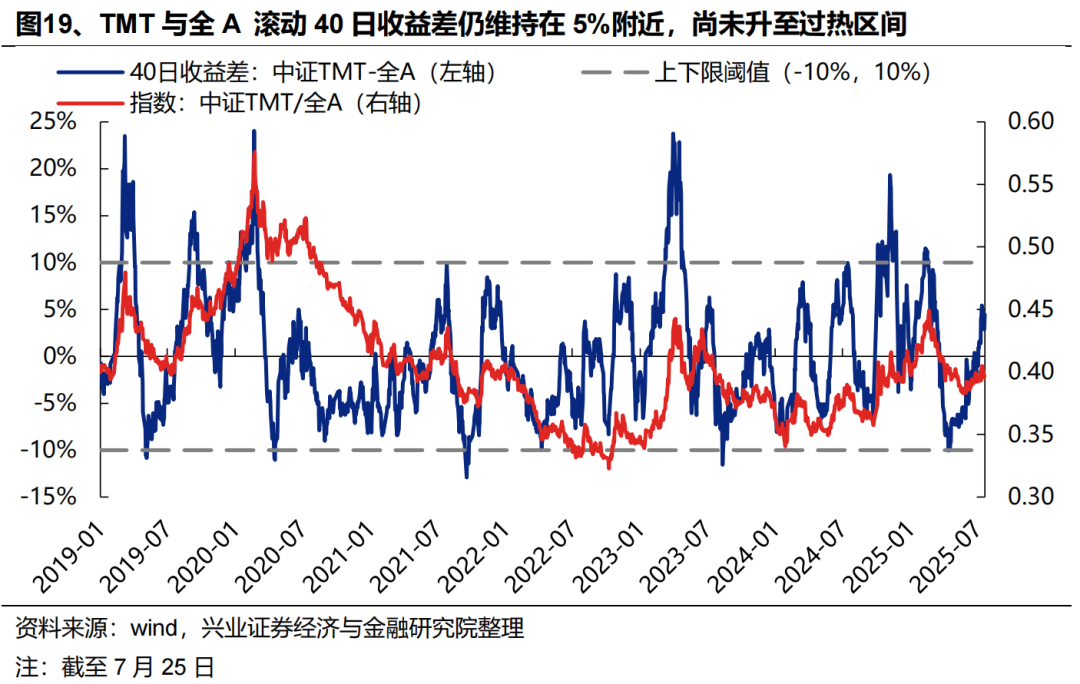

滚动收益差看,随着近期市场整体上涨,TMT与全A滚动40日收益差仍维持在5%附近,尚未升至10%以上的过热区间。

成交占比看,近期周期板块表现更强,当前TMT成交占比已下降至30%以下,距离历史上40%-45%的过热区间仍有距离,尚未发出过热信号。

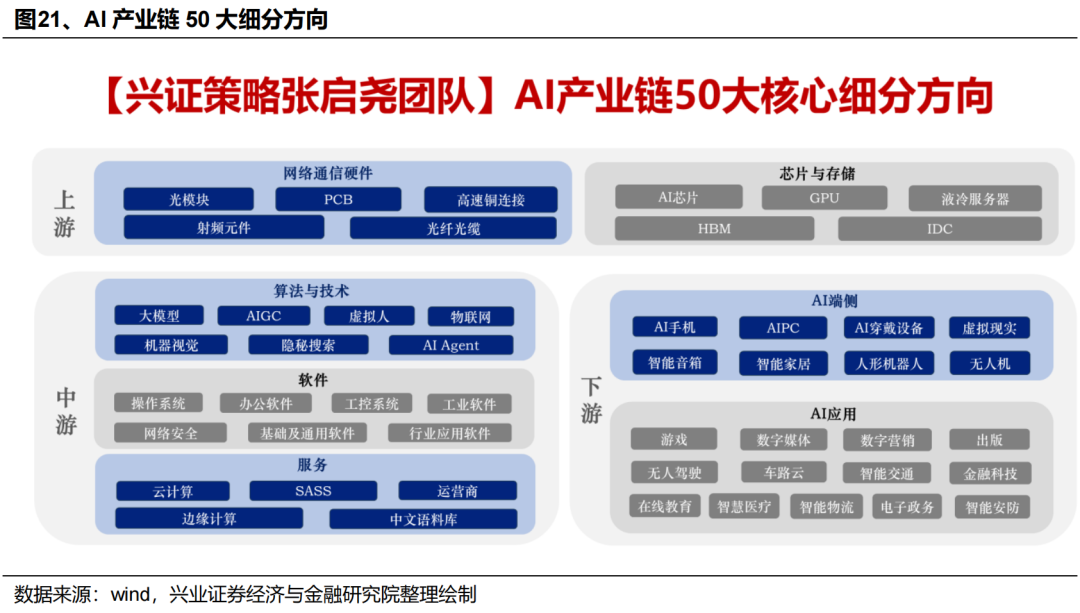

并且,由于AI板块是一个涵盖多个细分板块的庞大产业链条,虽然部分板块会有局部“过热”,但我们依然可以在产业链内部找到有相对性价比的方向。AI、TMT板块本身是一个市值占比超过20%,涵盖上游算力硬件、中游软件服务以及下游应用的庞大产业链条。阶段性可能出现局部“过热”,但依然可以找到相对有性价比的方向。因此在AI投资中,我们不仅要判断大的产业趋势和主线方向,更有意义的是做好板块内部的择时轮动以及细分行业比较。

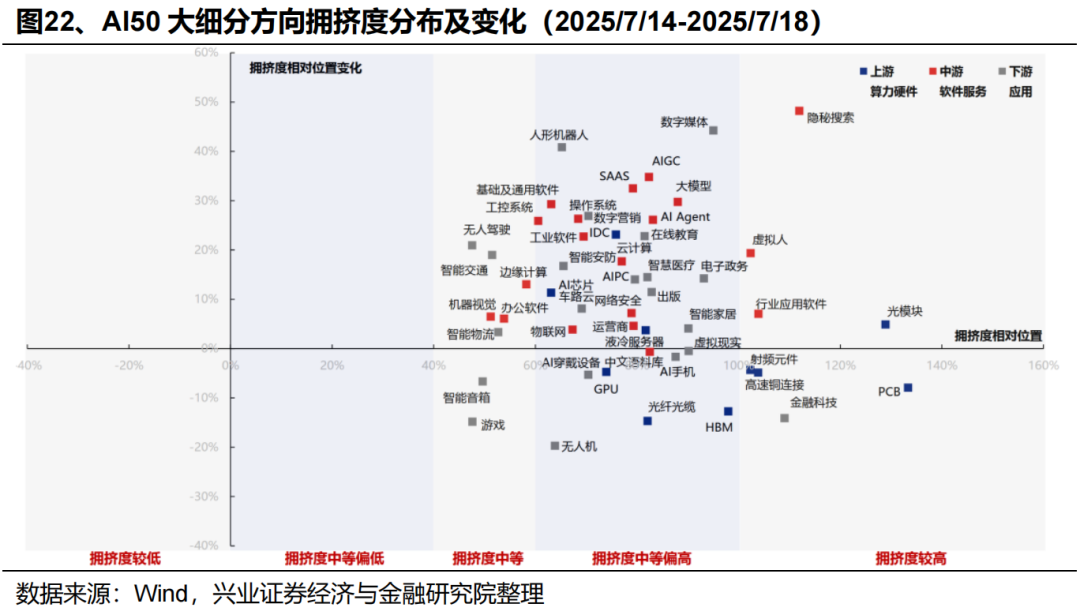

从AI50大细分方向的拥挤度上看,当前多数领域拥挤度仍处于偏中等水平,包括上游算力(AI芯片、IDC、GPU、液冷服务器)、中游软件服务(办公软件、基础及通用软件、操作系统、工业软件、SASS、AIAgent等)、下游应用(无人驾驶、游戏、人形机器人、智慧医疗等)。

并且,随着业绩披露期过后,科技板块对即期业绩的关注度减弱、开始定价中长期产业趋势,叠加近期H20芯片限制放开、Kimi和阿里等新模型发布、2025世界人工智能大会等事件边际催化,也为AI行情向国产算力和中下游应用扩散提供更好的契机:

国产算力方面,国内互联网厂商资本开支增长仍是长期趋势,随着近期H20芯片限制再度放开,叠加三季度英伟达对华新卡B30有望完成市场导入,前期市场对互联网厂商的资本开支担忧有望持续减弱,叠加下半年燧原科技、壁仞科技等国产芯片企业有望上市的催化,国产替代逻辑下产业链确定性仍强。

应用方面,DeepSeek助力AI平权后,更多垂直应用有望加速落地,行情从上游扩散至中下游是大趋势。近期Kimi K2、阿里通义Qwen3等新模型的发布表明国内大模型仍在快速迭代,而H20芯片放开、大厂重新加大对AI的投入后,国内AI应用的进展也有望进一步提速。此外,三季度中下游具备多重潜在催化,包括GPT-5、DeepSeek R2等大模型的进展,Meta在9月即将发布的AR眼镜等,都有望为AI应用和端侧带来新的催化。

风险提示:经济数据波动,政策宽松低于预期,美联储降息不及预期等。

(文章来源:兴业证券)

文章评论

兴证策略:资金共识下 两条主线交相辉映...

一、资金共识继续聚焦两条主线本周,市场对雅下水电站重大工程开工、“反内卷”等政策积极响应,上证指数续创新高。结构上,共识依然集中在“低估值周期修复”与“科技成长产业趋势”两...

兴证策略:资金共识下 两条主线交相辉映...